2020. 12. 22. 00:56ㆍIT엔지니어의 투자 활동/Also sprach Hubris Ozymandias

글을 쓰는 시점 기준으로 어느덧 PF 운영을 시작한지 어연 379일이라는 시간이 흘렀다. 생업에 종사하다보니 시간은 참 잘 가고 있는 듯하다. 분명 꾸준한 포스팅으로 투자 기록을 글로 남기고자 했건만, 가장 최근 포스트가 8월이라니... 지난 4개월 간 글로 남기진 못했으나 투자활동은 꾸준히 하고 있었고 다양한 이벤트들이 있었기에 몇가지만 적어놓고자 한다.

우선 hozy의 총자산, 순자산, PF 규모, 부채 등의 정보를 보자.

위 그래프로 다음 세 가지 변동사항을 확인할 수 있다.

1. 레버리지를 활용하기 시작했다.

레버리지 활용 AKA 빚투의 필요성을 느낀 시점은 10월 초 즈음이다. 저금리 시대에 감당 가능한 수준의 부채를 활용하여, 자산 증식 속도를 가속하는 것은 너무나도 당연한 것이다. 다만, hozy는 부채를 진다는 것이 뭔가 무서웠다. 주식은 모조리 휴지조각 되고 자산이 모두 사라졌음에도 갚아야할 빚이 남아 있는 최악의 상황이 두려웠던 것 같다. 장고 끝에 (80:20 비율의 골수팬인) hozy는 20%라는 레버리지율을 정했다. 전체 자산에서 부채규모가 20%정도라면 언제든 부채를 통제할 수 있겠다는 생각이 들었다. 그렇다면 얼마를 대출해야하는가... 이를 위해 부채에대한 정의가 내 PF에서 확실해질 필요가 있었다. 다른 건 몰라도 자칫 나를 파멸의 길로 이끌지도 모를 "부채"에 대한 밸류에이션 만큼은 최대한 보수적이고 엄격해야한다는 생각이 들었다.

대출 실행 이전 hozy가 가진 부채는 단기 부채라 볼 수 있는 카드대금과 중장기 부채라 볼 수 있는 학자금 대출이었다. 이전달 소비를 한 돈과 학생시절 사용한 학자금 대출을 만약 지금 당장 갚아야 한다면, 주식 투자에 사용 가능한 돈이 줄었을 것이다. 따라서 둘을 부채에 포함시켜 총자산의 한 부분으로 평가하는것이 타당하다고 판단했다. 이를 바탕으로 대출 실행을 해도 괜찮을 액수를 아래 공식에 따라 도출했다.

사실 학자금 대출 금액을 부채에 넣을까 말까 고민이 많았다. 하루 하루 증가해가는 순자산을 보며, 1천만원을 찍고 2천만원을 찍을 때마 뿌듯했던 hozy였다. 이 페이스면 5천은 언제고 1억은 언제고 10억은 언제일지 (김칫국을 마시며) 큰 동기부여를 하곤 했다. 그런데 이전에는 고려하지 않았던 학자금 대출을 PF에 넣게되면, 순자산이 확 줄어버릴거고, 저축의지가 꺾여버리면 어쩌나하는 걱정이 들었다.

장고 끝에 불편한 진실에 마주할 용기가 필요하다고 생각했다. 이 학자금 대출금이 있기에, 그 금액만큼 나는 투자를 할 수 있는게 팩트니까. 재밌는 점은, PF 시작 초기에는 순자산이 0에 가까웠다는 거다. 그때는 학자금 대출의 존재자체를 생각하지 못했는데, 지금 생각하면 모르는게 약이었던거 같다. 엄밀히 말하면, hozy는 잘못된 밸류에이션으로 부채를 놓치고 있었고 순자산을 과대평가하고 있었다. 덕분에(?) 뭔가 자산이 증식한다는 느낌을 일찍 맛볼 수 있었고 저축에 재미를 붙일 수 있었다. 하지만 진실을 알아버린 이상 이제는 모르는게 독이다. 끝임없이 PF를 성찰하며, 정확한 밸류에이션을 할 필요가 있겠다. 정확한 밸류에이션은 혼돈스러운 이 시국에서 내가 할 수 있는 몇 안 되는 전략 중 하나다. 내 PF의 잠재력을 정확히 판단하고 이에 대한 확신을 기반으로 용기를 갖고서 레버리지를 활용해보자.

2. 퇴직금이 생겼으나 총자산으로 고려하지 않고 별도로 관리한다.

7월말 드디어 시닙사언 hozy에게도 퇴직금이 생겼다. 퇴직금이 들어왔을 때 가장 고민했던 부분은 이를 총자산에 포함시켜야 하는지의 여부였다. 그냥 넣으면 되지 뭐가 고민이냐고 할 수도 있겠으나, 다음 두 가지가 마음에 걸렸다.

첫째, hozy 자신이 우쭐해지는게 싫었다. 갑자기 큰 목돈이 생겼으니 자산도 커질 거고 이에 따라 소비 혹은 부채 규모를 늘리고도 남을 사람이 hozy다. 소비욕과 융자욕을 잠재울 필요가 있었다. 최악의 상황에 자산이 모두 휴지조각이 되었을 때, 부채를 갚기 위해 퇴사를 해야하는 말도 안되는 상황을 만들고 싶지 않았다.

둘째, 퇴직금의 낮은 유동성이었다. 이 돈은 분명 내 돈은 맞지만 퇴사하기 전까지는 쓸 수가 없다. 또한 세전 금액이라는 점에서 세후로는 얼마일지 알 수 없는 상황이다. (생각난 김에 퇴직금에 부과되는 세금도 계산하여 선반영해놓자!) 물론 지금 회사를 평생 다닐 마음은 없지만, 이직 기회가 전무한 최악의 상황을 고려할 필요가 있지 않은가.

위에선 정확한 밸류에이션을 그렇게 강조해놓고 분명히 hozy의 자산인 퇴직금을 자산에서 제외시키는 모순적 행태를 보이는게 조금 우습긴 하다. 하지만 PF의 장기적 존속을 위해 이 포인트에서는 좀 비이성적일 필요가 있다고 생각했다.

어쨌거나 퇴직금을 총자산에서는 제외한 다음 모두 ETF 매수에 사용해버렸다. 국가가 마음대로 정해버린 위험자산 70%, 안전자산 30%에 따라, S&P500 추종 ETF(ARIRANG 미국S&P500)와 단기 통안채 ETF(TIGER 단기통안채)를 매수했다. 안전/위험자산 비율을 국가가 정하는 것도 짜증나고, 매수 자산을 국내 ETF로 한정지어 버린것도 화가나지만 이에 대한 얘기를 시작하자면 한도 끝도 없으므로 이 정도만 하자.

긍정적으로 생각하자면, 알주식을 투자하는 hozy에게 ETF 매수를 강요함으로써, 분산투자를 하게 하는 한편 "코로나 국면으로 국채가 고평가 되어 지금 사면 호구라고 생각"하는 hozy에게 국채 매입을 강제함으로써 리스크에 hedge 하도록 하지 않는가... 진짜 지금 통안채를 매수하게 된게 매우 화가나지만 그래도 현금으로 들고 있는 것 보단 낫다는 생각이 들어서 그냥 매수했다. 여담이지만, 회사 주거래 은행이 신한은행이기에 증권사를 신한금융투자로 선택했는데 정말 UI가 이렇게 짜증날 수가 없다.

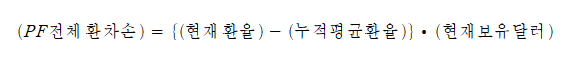

다음은 환율 관련이다. 코로나로 인한 강달러 국면에서도 주가 상승에 따른 시세 차익이 환차손보다 크다고 생각했던 hozy다. 때문에 달러당 1300원에 가까운 피크를 찍었을 때도 거침없이 환전을 했었던 hozy였다. 그 결과는 환차손의 늪에 제대로 빠져 제대로 한방 맞은 상황이다. 상황이 이렇다보니, 환차손에 대한 정확한 밸류에이션이 필요하다고 생각했다.

3. PF 자산가치 평가시 환차손을 고려한다.

과연 환차손을 어떻게 계산하는 것이 타당할지에 대해 많은 고민을 했다. 환차손익 이슈는 진짜 복잡했기 때문이다. hozy가 미국주식을 매입하고 이를 평가하는 과정을 보자.

a) 원화를 달러로 "환율(1)"에 따라 환전

b) 달러로 미국주식을 "현재가(2)"에 매수

c) 미국주식의 평가시점 "현재가(3)"를 평가시점 "환율(4)"로 환전하여 평가.

(1)과 (4)가 다르고, (2)와 (3)이 다르다는 점, 그리고 a)와 b)를 여러번 했다는 점이 복합적으로 작용하여 혼란스러웠다. 그래서 간단하게 가기로 했다.

위의 규칙을 활용하여 현재 자본이득을 정리해서 표현했다.

엄살을 좀 떨긴했지만, 장기적으로 적립식 투자를 하는 내게 환율의 변동은 의미 없다. 장기적으로도 미국이 우리나라보다 잘나갈 거라고 생각하기 때문에 원화로 먹고사는 나는 달러에 베팅하려 한다. 환 관련 투자 방향성은 다음 포스팅에서 다루도록 하겠다.

4. 애널리스트들의 목표주가를 토대로 주가 밸류에이션을 할 것.

지금껏 클라우드 3대장(AMZN, GOOGL, MSFT)에 투자하며 가치투자를 한다고 우기긴 했으나, 상당히 주먹구구식이었던 것이 사실이다. 나름 모멘텀 지표를 활용하여 투자를 해보겠다고 했으나, 코로나 사태로 주가가 폭락하여 모멘텀 지표는 풀 매도를 외치고 있었음에도 저가매수의 유혹에 빠져버렸고, 결과적으론 지금의 정신나간 자본이득률을 얻을 수 있었다. 지금 기준으론 해피엔딩이 맞지만, 줏대 없는 마인드로는 앞으로의 투자도 임의적으로 진행하다가 시장에게 참교육을 당할 같다는 위기감이 들었다. 때문에 새로운 투자 프로토콜이 필요할 것 같다는 생각했다. 이때 hozy의 뇌리를 스친것이 Telegram 앱을 통해 구독중인 키움의 미국주식 톡톡이다.

hozy는 미국주식 톡톡을 통해 각 종목에 대한 애널리스트들의 리포트 요약본들을 그래도 주기적으로 읽고 있었고, 이를 통해 AMZN, GOOGL, MSFT의 대략적인 목표가격들을 머릿속에 형성하고 있었다. 만약 이 데이터들을 주기적으로 트래킹 하여, 실제 평균을 내고 지표화 할 수 있다면?

이후 폭풍 searching을 통해 Stock Target Advisor(www.stocktargetadvisor.com/)라는 사이트를 찾아냈다. 애널리스트 별 리포트와 목표주가를 일일히 찾으려면 힘들텐데 여기에 모두 정리가 되어 있었다.

물론 프리미엄 구독 같은 것은 하지 않았고, 종목별 Analyst Rating을 긁어다가, 파이썬으로 전처리를 좀 해서 내 엑셀에 업데이트 해줬다. (아... 엑셀 그만 쓰고 빨랑 파이썬으로 자동화 프로그램 짜라고 이 게으름뱅이야!)

각 analyst 별로 가장 최신 목표주가를 평균내어, 평균 목표 주가를 도출했다. 이중 6개월 이전 데이터는 제외하려고 한다. 이를 통해 현재 주가와 목표 주가간의 차이를 signal로 주식을 사도 되는건지 판단하는 지표로 사용하고자 한다. 추가적으로 이전에 사용하던 모멘텀 지표도 계속해서 사용할 계획이다.

애널리스트들이 발표한 목표 주가를 사용함으로써 개별 종목에 대한 분석을 아웃소싱 주는 한편, 여러 애널리스트들의 의견을 종합함으로써 확증편향의 가능성을 줄이고자 했다. 그럼에도 걱정머신인 hozy는 한 가지 걸리는게 있다.

2008년 서브프라임 모기지 사태가 발발했을때, 쓰레기 채권들의 조합인 CDO(Collateral Debt Obligation)에 말도 안 되는 과대평가 밸류에이션을 일삼던 작자들이 바로 월가의 애널리스트들이다. 옆의 투자자문사가 높게 가치평가를 하니, 경쟁에서 밀리지 않기 위해 더 높은 가치평가를 내놓는 도덕적 해이에 빠졌던 그들을 과연 믿을 수 있을까? 쓰레기 투자자문사의 쓰레기 리포트만 보고 파생상품을 겁나게 찍어대던 2008년 이전의 월가의 쓰레기 자산운용역들이었다. hozy가 리포트를 제대로 읽지 않는다면, 그들에게 속아 사기를 당한 노르웨이 연금기금과 선량한(?) 투자자들처럼 사기를 당할 개연성도 높지 않은가?

결국 해답은 질문속에 있다. 다양한 리포트를 주기적으로 읽어 줘야지... 정보경제학 시간에 배웠듯 정보비대칭성의 문제로 오는 도덕적 해이를 원천적으로 제거하는 방법은 정보 비대칭성을 없애는 것이다. 물론 거대한 장벽을 치고 그들만의 리그에서 정보를 공유하는 월가의 애널리스트들과 동일한 수준의 정보를 갖출 순 없겠지만, 최소한 그들이 눈에 보이는 거짓말을 했을때 속지는 않을 만큼의 정보는 구할 수 있지 않을까 싶다.

계속 해서 공부하자.

지금까지, hozy가 어떻게 투자를 해왔는지 돌아보는 시간을 가졌다.

다음 포스팅에선 어떻게 할 것인가에 대한 내용을 다뤄보고자 한다.

P.S. 오늘도 $217에 MSFT 1주를 매수 걸고 잔다. 부디 매수가 체결되기를...

'IT엔지니어의 투자 활동 > Also sprach Hubris Ozymandias' 카테고리의 다른 글

| 2021.02.23 Jazz Age를 대비하며... (0) | 2021.02.24 |

|---|---|

| [Tech] 대신증권 평균매입단가 계산 방법 (이동평균법) (1) | 2021.01.13 |

| [작전계획 : 핏빛 왕관] 안전자산 종목 변경, GOOGL 추가매수 (0) | 2020.08.04 |

| [작전계획 : 핏빛왕관] PF 운영현황 점검 및 퇴직금 운용계획 (0) | 2020.07.28 |

| [작전계획 : 핏빛 왕관] 차주 운영 계획 : 또 한번의 베팅 (0) | 2020.07.19 |